株式投資をしていると、ニュースや書籍などで「景気敏感株」という言葉を見かける事があります。この景気敏感株は、景気によって業績が大きく左右されるので、好景気の時に優良成長株と見間違えて投資してしまうと、思う様に利益が出なかったり損をしてしまうリスクがあるのです。

景気敏感株は、好業績を維持する事が難しく投資する際は注意が必要です。そこで今回は、景気敏感株とは何かと、投資する際の注意点を中心に解説していきたいと思います。

景気敏感株って何?

景気敏感株とは

景気循環株とは、景気の拡大を受けて業績が拡大する会社を指します。名前の通り景気の変動によって会社の売り上げが伸びたり、減ったりするのが特徴です。

「シクリカル株」や「循環株」などの呼ばれ方もします!

景気敏感株には以下のような業種が含まれます。

景気敏感株の例

- 鉄剛・繊維・紙パルプなどの素材

- 機械

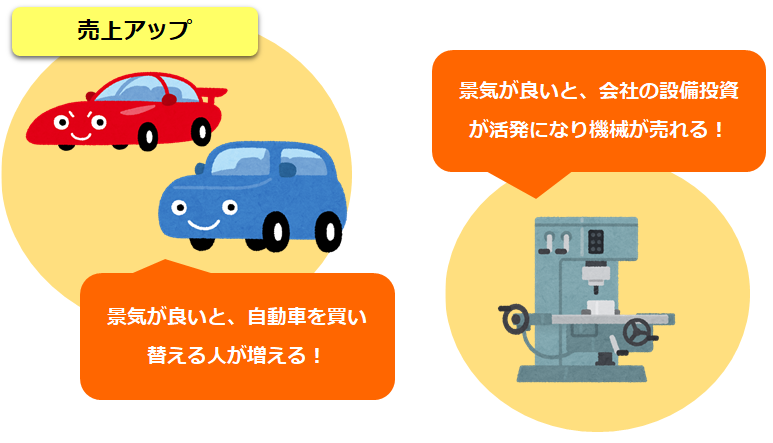

- 自動車

景気が良くなると様々な物やサービスが売れるようになるので、会社はより多く生産するために機械設備や原材料の需要が増えるようになるのです。また、景気が良くなると自動車の売れ行きも徐々に上がっていく傾向にあります。

このような会社は、景気が良いと販売数が伸び利益がどんどん増え、反対に景気が悪いと利益が出なかったり赤字になるリスクもあるのです。

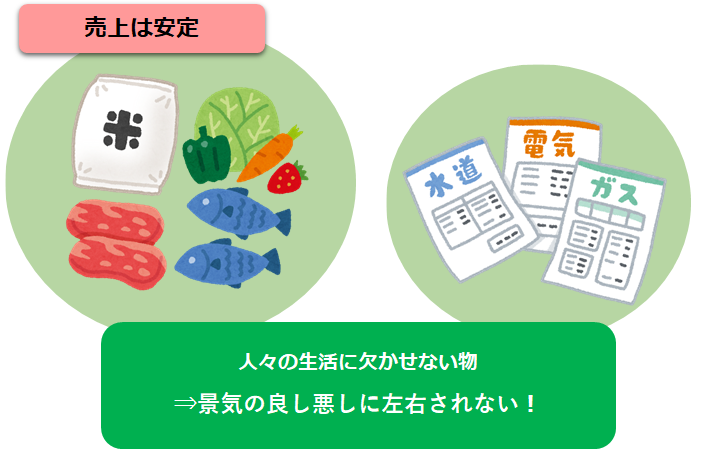

ディフェンシブ株とは

景気敏感株の反対で、ディフェンシブ株というものがあります。ディフェンシブ株とは、景気によって売上が左右されにくい会社を指します。

ディフェンシブ株の例

- 食料品

- くすり

- 電気・ガス

ディフェンシブ株には上記のような景気の良し悪しに関わらず、人々が生活する上で欠かせないものが含まれます。このような生活必需品を扱う会社は、常に必要とされるため、業績が安定する傾向にあります。

※業種の分類については、景気敏感株・ディフェンシブ株の分類|株初心者のための株式投資と相場分析方法が参考になります。

「成長株」と「景気敏感株」の違い

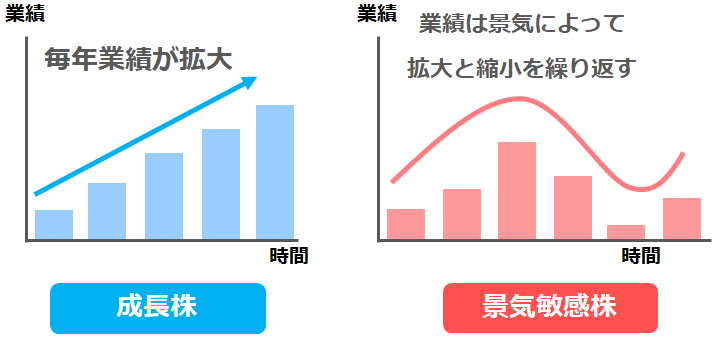

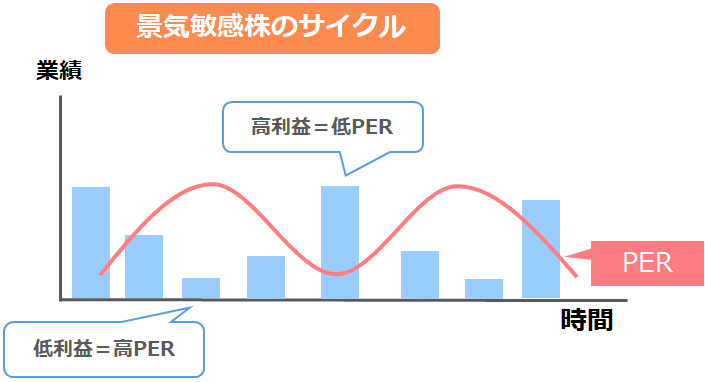

成長株であれば、業績は拡大を続ける事が出来ます。しかし景気敏感株は、以下のグラフにあるように売上と利益が循環的に拡大と縮小を繰り返す特徴があります。

そのため、「景気敏感株」と「成長株」では適している投資方法が異なるのです。

成長株は、成長が鈍化するまで保有し続ける長期投資が有効です。一方、景気敏感株は、景気が回復するタイミングを見計らって買い、景気が悪くなる前に売る必要があるのです。

区別が出来ていないと、思うような運用成績を残せないので注意が必要です。

景気敏感株への投資が難しい理由

景気敏感株は、景気回復期には優良株を上回る勢いで株価が上昇します。

しかし、不況になるとあっという間に株価は下落します。もし、悪いタイミングで株を買ってしまうと、景気が回復するまで何年も待ち続ける事になってしまうのです。

「景気敏感株への投資=タイミングが全ての投資」になります!

景気敏感株で利益を上げるためには、不景気の内にいち早く株を買い始める必要があるのですが、景気がいつ回復するのかを読む事はとても難しいです。

いつ景気回復して恩恵を受けられるのか分からない会社の株を保有し続ける事は、精神的に辛い割りに報われないという結果になりかねません。

PERが機能しない

景気敏感株への投資が難しいもうひとつの理由として、景気敏感株では割安さを測るPERの指標が役に立たないという点があります。

その理由は、景気循環株は売上と利益が循環的に拡大と縮小を繰り返す部分にあります。

上記のグラフにあるように、景気敏感株が低PERになるのは、景気が良く利益が最高潮になっている時だからです。そのため、PERが割安な時というのは、むしろ景気が悪化する可能性が高い時期なのです。

逆に、高PERになるのは、景気が悪く利益がほとんど出ないような時である場合が多いです。そのため、あえて高PERの時期に買った方が、景気が回復した時に株価上昇の恩恵が受けられるという不思議な現象が起こるのです。

景気敏感株は…

- 景気が良いと利益が増える=低PERになる

- 景気が悪いと利益が減る=高PERになる

長期投資には向かない

株価は業績と連動して上昇します。そのため、業績が安定して右肩上がりに伸びる会社ほど長期投資に向いています。

一方、景気敏感株は業績が景気によって変動してしまうので安定していません。業績が安定しない会社に長期投資をしても、大きく利益を出す事は出来ませんし、利益も安定しないので、配当金の減配リスクや株主優待の改悪リスクも高くデメリットが大きいのです。

長期投資するなら、業績と配当金が右肩上がりに伸びる会社がおすすめ!

「景気敏感株」か判断する方法とは?

業界だけで判断しない

景気敏感株かどうかを業界だけで判断すると、成長株を取りこぼしてしまう恐れがあります。

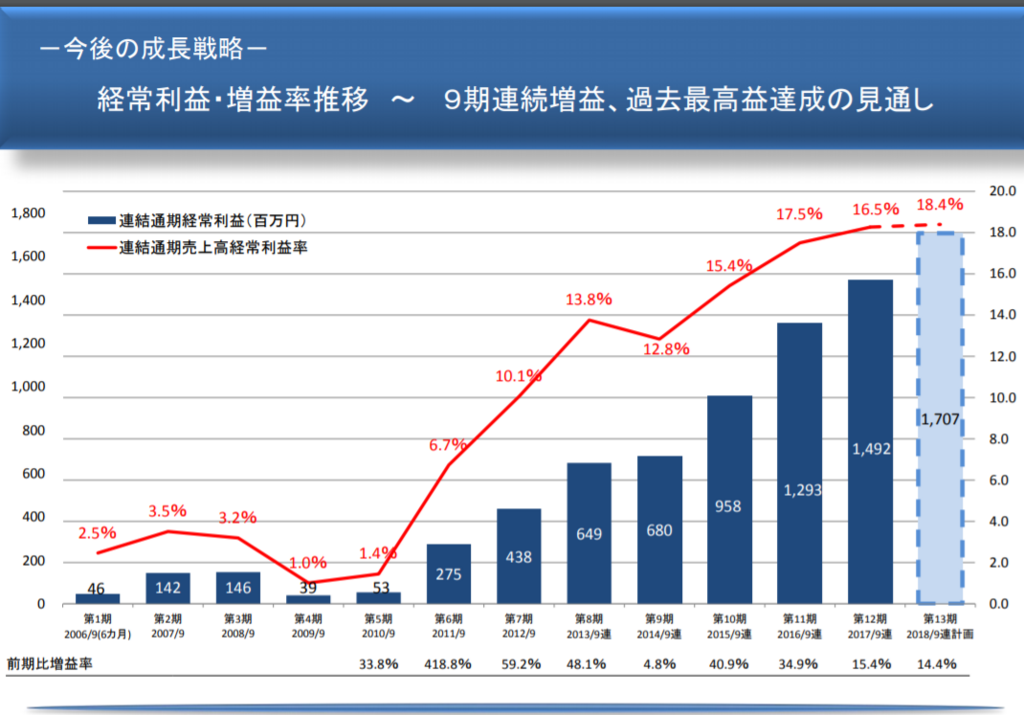

例えば、自動車向けの機械や機械部品の設計開発アウトソーシングを行うアビストという会社があります。この会社の利益の推移を見ると、リーマンショックが起こった2008年や翌年2009年も黒字を確保し、それ以降も順調に成長しています。

その理由は、アビストの収益モデルにあります。

アビストは、設計開発という常に需要のある部分を担うビジネスをしているので、売上が自動車の販売数に大きく左右されません。自動車メーカーは、不景気で車の売れ行きが悪くなったからといって、開発を中断する事が無いからです。

電気自動車や自動運転など、時代に合わせた設計開発が必要不可欠なので、景気に関わらず設計開発を請負で行うアビストの需要は無くならないのです。

景気敏感株かを見極めるポイント

「景気敏感株」かどうかは、以下のポイントで見極めましょう。

- その会社のビジネスは常に安定して需要があるか?景気次第か?

- リーマンショック時に、黒字を確保できているか?

- 景気敏感株であれば、日経平均と株価が連動している

- 景気敏感株は、過去の一株利益(EPS)の伸びがバラバラ

過去の業績から「不況時に耐えられる会社なのか?」を見極めよう!

最後に

景気敏感株への投資は景気の動向を読んでタイミング良く投資する必要があり、上級者向け投資で難しいです。

個人的には、世の中には安定成長している分かりやすい会社が沢山あるのに、わざわざ景気に大きく左右されるリスクのある会社に投資する必要はないと考えています。