信用取引には、「制度信用取引」と「一般信用取引」という2種類の取引方法があります。

信用取引を行う場合には、それぞれの特徴や違いをしっかり理解しておく必要があります。両者の違いを理解した上で自分にあった取引を選ぶようにしましょう。

※そもそも「信用取引ってなに?」という人はまず前回の記事をチェックしてみてください。

制度信用制度とは

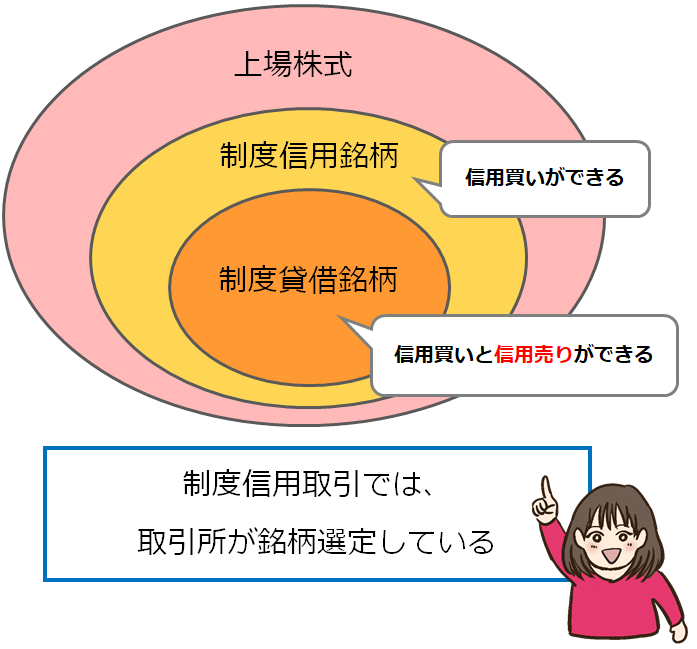

制度信用取引とは、証券取引所が定めた銘柄(市場に流通する株式数や株主数、企業業績などが一定の基準を満たす銘柄)に対してできる信用取引です。

制度信用取引では、すべての銘柄で「買い建て」や「売り建て」ができるわけではなく、証券取引所が認めた銘柄のみ取引が可能となっています。

- 買い建て:株を購入するための資金を借りて株を買うこと

- 売り建て:株券を借りて売る取引のこと

制度信用取引に選定された銘柄の中で「買い建て」しかできないものを信用銘柄、「買い建て」「売り建て」の両方ができるものを貸借銘柄と呼びます。

なぜ「売り建て」ができる銘柄と、できない銘柄があるかというと、株券を借りて売る「売り建て」をするには、株を投資家に貸し出しやすい銘柄である必要があるからです。

そのため、発行済み株式数や市場に流通する株式数が少なく、信用売りをしてしまうとすぐに株が不足してしまう銘柄は「売り建て」ができないようになっています。

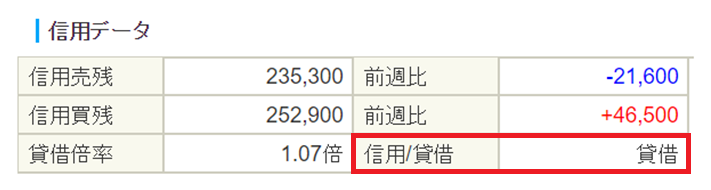

「信用銘柄」「貸借銘柄」のどちらに該当するのかは、証券会社の信用データなどで確認ができます。

出典:SBI証券 ファーストリテイリング

一般信用取引とは

一般信用取引とは、証券会社が定めた銘柄に対してできる信用取引です。

そのため、取引所が制度信用取引に選定していない銘柄であっても、一般信用取引を使えば信用取引を行えます。

さらに、一般信用取引では、証券会社が個別にルールを定めているので、銘柄や返済期限なども証券会社が自由に決めることができます。

制度信用取引の特徴

信用取引では、制度信用取引のほうが取引量も多くメジャーとなっています。

制度信用取引の主な特徴は以下の通りです。

信用取引のコストが安い

信用取引では、買い建てをすると「金利」が、売り建てをすると「貸株料(株のレンタル料)」がかかる仕組みになっています。

以下のように、金利や貸株料は、一般信用取引よりも制度信用取引の方が安くなります。

楽天証券の場合

| 制度信用取引 | 一般信用取引 | |

| 金利 | 年率2.8% | 年率3.09% |

| 貸株料 | 年率1.1% | 年率2.00% |

制度信用取引が可能な銘柄は、選定基準が厳しい分、銘柄の信頼度が高くなりますので、金利も低めになっています!

逆日歩が発生する恐れがある

一般信用取引より、制度信用取引の方が貸株料は割安です。

しかし、制度信用取引の「売り建て」には、逆日歩が発生するリスクが常にあるので、制度信用取引のほうが必ずしもお得なわけではありません。

仮に1株につき5円の逆日歩が発生した場合、100株保有していれば、1日500円。10日で5,000円と時間が経過するごとにコストは膨らんでいきます。

さらに逆日歩は、売り建てをする人が増えるほど、金額も高くなりますので、注意が必要です。→「逆日歩」とは?

6か月以内の決済が必要

制度信用取引は買いでも売りでも、6か月以内に決済しなければいけない決まりになっています。

例えば、4月に制度信用取引で買った株は、10月までに売るもしくは現引き(現物株として保有しなおす)する必要があります。

返済期限を過ぎてしまうと、強制的決済されてしまうので要注意!

スポンサーリンク

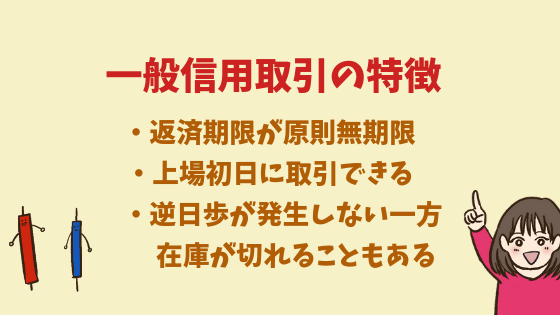

一般信用取引の特徴

続いて、一般信用取引の主な特徴は以下の通りです。

返済期限が無期限

制度信用取引では、6か月以内に決済するルールでしたが、一般信用取引では、返済期限が原則無期限となっています。(※証券会社によって返済期限は異なります。)

しかし、一般信用取引は、制度信用取引よりも金利や貸株料が高額になりやすいので、どの程度かかるかを事前に計算しておくことをおすすめします。

特に、保有期間が長かったり、借りる金額が多い場合は要注意!

上場初日から信用取引できる

制度信用取引は、上場した初日には銘柄選定が済んでいないため、すぐに信用取引を利用することができません。

しかし、一般信用取引では、証券会社がその銘柄を選定していれば、新規上場(IPO)銘柄を上場初日から信用取引することができます。

逆日歩が発生しない

一般信用取引では、逆日歩が発生しないメリットがある一方、在庫が無くなると取引ができなくなるデメリットがあります。

在庫切れは、以下のアイケイケイのような人気の高い株主優待銘柄の権利月に特に発生しやすくなります。

参照:SBI証券

これは、優待クロス取引(現物株の買いと信用取引での売りを同時に行い、価格変動リスクを抑えて株主優待をゲットする投資)をする人が増えるからです。

このように売り切れてしまうと、利用できなくなりますので、一般信用取引の売り建てを利用する場合には、こまめに在庫をチェックする必要があります。

※一般信用で売り切れた銘柄を制度信用で買うことは可能です。しかし、一般信用が売り切れるような人気の銘柄は、制度信用では高額な逆日歩がかかる可能性が高いので、おすすめはできません。

まとめ

制度信用取引と一般信用取引の違いをまとめると、以下のようになります。

| 制度信用取引 | 一般信用取引 | |

| 対象銘柄 | 証券取引所が選定 | 証券会社が選定 |

| 返済期限 | 6か月 | 無期限 |

| 金利・貸株料 | 割安 | 割高 |

| 逆日歩 | あり | なし |

| IPO銘柄 | 各取引所が選定後に取引可能 | 上場初日から取引可能 |

それぞれの特徴を理解した上で、ご自身の投資スタイルに合わせて選んでみて下さい。

なお信用取引を行う場合は、「制度信用取引」で注文するのか「一般信用取引」で注文するのか?を間違えないように気をつけましょう!

- 信用取引の仕組みや現物取引との違い

- 制度信用取引と一般信用取引の違い⇐現在のページ

- 逆日歩とは

- 追証とは

- 信用取引のリスク