ROEは、株主のお金を企業が効率的に使えているかを判断するのに役立つ指標です。

実際、ROEの数値を経営目標にかかげる企業も増えてきています。また、機関投資家からも注目度の高い重要指標です。

そこで今回は、ROEの意味や高ROE企業に投資するメリット、注意点などを解説していきます。

ROE(自己資本利益率)とは

ROE(Return on Equity:自己資本利益率)とは、株主から集めたお金を使って、どれだけの利益を稼いでいるか?を見る指標です。

ROEの計算式

ROEの計算式は以下のとおりです。

- ROE=当期純利益÷自己資本

ROEは、株主の視点から見た収益性を表す指標です。

「株主のもの」である自己資本を使って、同じく「株主のもの」である当期純利益をどのくらい稼げたのかを計算します。

自己資本とは

自己資本とは、株主資本に評価換算差額を足したものです。

※株主資本:株主からの出資で集めたお金「資本金」「資本剰余金」と、企業がこれまでに稼いだ利益の累計「利益剰余金」を足したもので純資産の大部分を占めています。

参考:純資産とは?決算書でよく使われる勘定科目をまとめて解説!

当期純利益とは

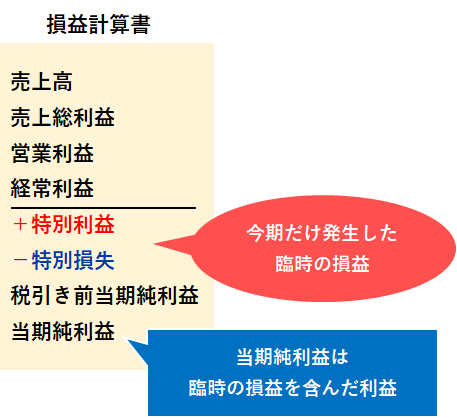

当期純利益は、収益からすべての費用・税金を引いて残った最終的な利益です。

営業利益や経常利益には、債権者のものである支払利息や、国のものである税金が含まれます。そのため、ROEの計算では株主のものである当期純利益を使います。

分子と分母どちらも「株主のもの」で統一する!

ROEの目安

ROEが日本で注目されたきっかけとなったのは、2014年に発表された「伊藤レポート」です。

同レポートでは、日本企業の低成長が続いているのは、利益効率の低さが最大の原因であると言い、ROE8%以上を最低ラインとして、それ以上を目指すべきと説明しています。

ROE8%は、グローバルな機関投資家が日本企業に期待する資本コストの平均7%を上回るラインとして設定されました。

※資本コストとは、企業の資金調達にともなうコスト。投資家側が企業に要求するリターンのこと。

参考:伊藤レポート(持続的成長への競争力とインセンティブ~企業と投資家の望ましい関係構築~)

ROE8%以上を目指す!

高ROE企業に投資するメリット

高ROE企業に投資するメリットを紹介します。

投資効率が良い

ROEは投資の効率性をはかる指標であり、ROEの数値が高いほどその会社に投資した際の収益性が高くなります。

たとえば、当期純利益を20億円稼ぐ企業が2社あり、A社は自己資本100億円でB社は自己資本200億円だったとします。

- 【A社のROE】20億円÷100億円=20%

- 【B社のROE】20億円÷200億円=10%

この場合、ROEが高いのはA社のほうですね。両社のROEを比べることで、投資したお金を効率的に使って経営してくれるのがA社のほうだとすぐにわかります。

自己資本が積みあがるペースがはやい

ROEが高いと自己資本が積みあがるペースもはやくなります。

- 【ROE5%の場合】自己資本100億→105億(1年目)→110億(2年目)→115億(3年目)

- 【ROE25%の場合】自己資本100億→125億(1年目)→156億(2年目)→195億(3年目)

ROE5%の場合は3年で自己資本が15%増加する程度ですが、ROE25%の場合は自己資本が2倍程度にまで増加しています。

自己資本は純資産の大部分を占めるので、PBRが一定で純資産が2倍になれば、理論上は株価も2倍になる計算です。(PBR=株価/一株あたりの純資産)

外国人や機関投資家から評価されやすい

日本企業の株は、半数以上を外国人と機関投資家で保有しています。

そのため投資をする上で、外国人や機関投資家に評価されやすい株を選ぶことは重要なポイントと言えます。

外国人や機関投資家が特に重視しているのがROEです。株主の利益を追求している高ROE企業が好まれます。

逆にROEが低い企業は、機関投資家からの評価が低く株が買われにくくなります。その結果、株価が低迷する原因になることも考えられます。

高ROEを維持するために必要なこと

ROEで重要となるのは、高ROEを維持し続けることです。

キャッシュを貯め込むとROEが低下する

稼いだ利益を投資や株主還元にまわさずに、キャッシュとしてため込んでいると、総資産に占める現金の比率が高まっていきます。

以下のように利益が一定であるとすると、自己資本の増加に伴ってROEはどんどん低下します。

| 初年度 | 1年後 | 2年後 | 3年後 | |

| 当期純利益 | 20億 | 20億 | 20億 | 20億 |

| 自己資本 | 100億 | 120億 | 140億 | 160億 |

| ROE | 20% | 17% | 14% | 13% |

現金で持つというのは、収益を生まない資産を保有することになります。

財務の安全性は高まりますが、投資する側としては、投資効率が悪くなるのでネガティブに見られます。

利益成長で高ROEを維持する

ROEの数値と同程度の利益成長が実現できれば、自己資本が増加しても高ROEを維持することができます。

たとえば、初年度に自己資本100億で当期純利益20億を稼ぐ企業(ROE20%)の場合、翌年には100億+20億=120億に自己資本が増えます。

120億の自己資本を使って24億円の当期純利益を稼ぐことができれば、ROE20%の水準を維持することができます。

つまり、ROE20%を維持するためには、20%の利益成長が必要ということです。

| 初年度 | 1年後 | 2年後 | 3年後 | |

| 当期純利益 | 20億 | 24億 | 29億 | 35億 |

| 自己資本 | 100億 | 120億 | 144億 | 173億 |

| ROE | 20% | 20% | 20% | 20% |

毎年高いROEを維持しながら、自己資本と利益成長を実現するのは大変です。だからこそ実現できている企業の評価は高まります。

株主還元で高ROEを維持する

利益成長が望めない企業が高ROEを維持するために、株主還元を充実させる方法もあります。

- 配当金で還元する→自己資本を増やさない施策

- 自社株買いで還元する→自己資本を減らす施策

株主還元をおこない自己資本が増えなければ、利益が横ばいでも、高ROEを維持することができます。

たとえば、1年間で増えた純利益をすべて株主還元に使えば、自己資本は増えず、翌年もROE20%を維持することができます。

| 初年度 | 1年後 | 2年後 | 3年後 | |

| 当期純利益 | 20億 | 20億 | 20億 | 20億 |

| 株主還元 | -20億 | -20億 | -20億 | -20億 |

| 自己資本 | 100億 | 100億 | 100億 | 100億 |

| ROE | 20% | 20% | 20% | 20% |

ただし、自己資本が積みあがっていかないデメリットがあります。

自己資本が少ないと、借入に頼らざるを得なかったり、業績悪化で赤字になった際に債務超過に陥るなどのリスクが高まります。

還元のしすぎは株主にとってもリスクがあります。

ROEの注意点

ROEを見る際の注意点についても紹介します。

借金体質の会社のROEは高くなる

ROEは、以下のように分解することができます。

- ROE=純利益/自己資本

- ROE=売上高純利益率(純利益/売上高)×総資本回転率(売上高/総資産)×財務レバレッジ(総資産/自己資本)

ROEは、売上高利益率・総資本回転率・財務レバレッジで構成されているので、分解してみないと高ROEを構成している理由まではわかりません。

つまり、一見同じROE15%の企業であっても、分解してみると中身が大きく違うこともありえます。

- 【A社のROE】売上高利益率15%×総資本回転率1回転×財務レバレッジ1倍=15%

- 【B社のROE】=売上高利益率5%×総資本回転率1回転×財務レバレッジ3倍=15%

A社は、収益率の高さが高ROEにつながっています。一方のB社は財務レバレッジの高さが高ROEにつながっています。同じROEであっても、A社のほうが魅力的です。

借金が多すぎると、効率性が高まっても、安全性を損なうことにつながります。

ROEは、「どの要素によってROEが構成されているのか?」までチェックしないと、見誤ってしまうおそれがあるので気を付けましょう。

ROEは一過性の損益でブレてしまう

ROEは、純利益を使って計算されるので、特別利益や特別損失の影響で1株利益の数値が異常値になる期はROEの数値も異常値となってしまいます。

そのため、ROEはその期だけを見るのではなく、過去の決算の推移をみることをおすすめします。

ROEの推移は、マネックス証券の銘柄スカウターで簡単に確認することができます。

マネックス証券の銘柄スカウターで調べたい銘柄のページを開く→通期業績推移→利益率を選択でROEやROAの推移がみれます。

一時的にROEが高まっているだけなのか、もしくは継続してROEが高いのかなどを確認しましょう!

さいごに

ROEが高い企業は、投資したお金を効率的に使ってくれる企業と言えます。

保有株や投資を検討している銘柄のROEをチェックして「投資したお金を効率的に使えているか」を確認しておきましょう!